日本で販売されている投資信託は約6000本あります。その中で本格的なESG調査・分析によって、運用成績に優れ、中長期投資に役立つと期待されるファンドはどのように見つけられるのでしょうか?新設定のESGファンドは徐々に増えつつある一方で、まだ個人投資家向けの商品は少ないのが現状です。

今回は、以前のブログ(地球に優しい企業の見つけ方その2と10万円で投資するとしたら)で紹介した投資方法の中でも、初心者に適した投資信託の選び方に再びクローズアップします。運用会社のESG戦略・実績を判断材料として考えます。

ESG投資のリーダーである欧州において、ESG配慮スコアの高いのはどこの運用会社でしょうか?そしてそれらのファンドマネージャーは日本でどのような投資商品を販売しているのでしょうか?ThinkESGチームが独自リサーチしました。

目次

ESGを専門とする資産運用会社世界TOP10

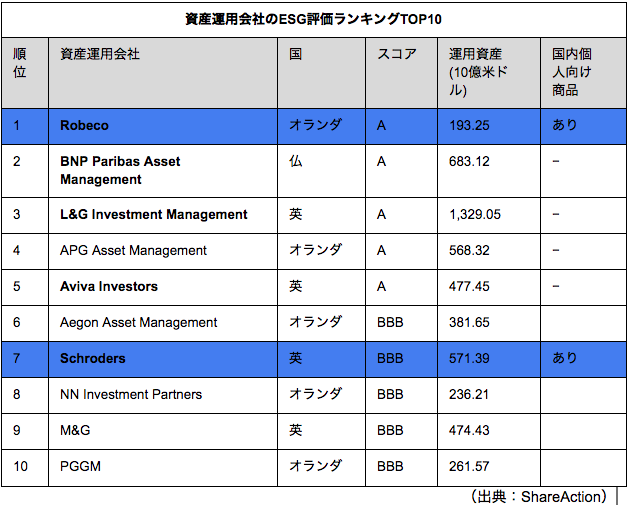

責任投資を推進する英NGO ShareActionが提供する運用会社の気候変動・責任投資配慮スコアは、世界大手75社の運用会社によるESGリスクへの対応、気候変動方針、人権方針、そして生物多様性に関する取り組みを総合的に評価しているランキングです。そのランキングのトップ10は以下の通りです。

ESG資産運用会社世界トップ10の内、2社のみが日本で投資商品販売

トップ10の内、個人向け投資商品を販売するトップ5(ロベコ、BNPパリバ、リーガル&ジェネラル、アビバ、シュローダー)を調査したところ、2社のみが日本で個人向けESG投資商品を販売していることが判明しました。

ThinkESGが8月31日に、上記5社に日本国内の株式が投資対象のESGに特化した個人向け投資商品情報を尋ねるために電話調査したところ、bnpバリパ 社とリーガル&ジェネラル社は個人投資家向けのESG投資信託は提供していないと回答しました。アビバ社は国内窓口は確認することはできませんでした。

ランク7位のシュローダー(Schroders)社は、国内の株式が投資対象の ESGに特化しているファンドは2つあり、日本の株式を実質的な主要投資対象としている、「シュローダー日本株ESGフォーカス・ファンド」、日本を含むアジアパシフィック諸国の株式を実質的な主要投資対象としている「シュローダー・アジアパシフィック・エクセレント・カンパニーズ」を提示しました。

ランク1位のロベコ(Robeco)社は、2013年にオリックスに買収されたことから、オリックス銀行がロベコの投資商品を独自販売していることが明らかになりました。その中、オリックス先進国株式マーケット・プラス・ファンドとオリックス世界社債アクティブファンド(為替ヘッジあり)がファンドライナップに含まれています。

2社それぞれの運用戦略や実績、そして投資商品を分析します。

Schroders(シュローダー)

組織の履歴・概要

- 設立年:1804年

- 本社:イギリス

- 授業員数:5000人以上

1804年、J.H.シュローダーがJ.F.シュローダー・アンド・カンパニーの共同経営者に就任し、シュローダー・グループは創業しました。以来200年以上にわたりロンドンを本拠地とし、英国屈指の資産運用会社として不動の地位を築いてきました。現在では、様々な市場環境を乗り越え培ってきた豊富な知識と経験から、ロンドン証券取引所に上場するグローバルな独立系資産運用グループに成長。世界中の投資家向けに多様な投資ソリューションを提供しています。シュローダーはいかなる市場環境においても長期的な視点に立ち、付加価値のある幅広い資産運用戦略とサービスの提供に取り組んでいます。世界をリードするアクティブ運用会社として、パフォーマンス、洞察力、サービスの向上に努め、卓越した運用成果の実現を目指しています。

ESG運用の特徴・理念

シュローダーの責任投資への包括的なアプローチは英NGO、ShareActionによる「2020年責任投資調査」で、欧州系資産運用会社として7位となりました。また、国連責任投資原則(PRI)から最高格付け「A+」を取得しています。シュローダーは企業のESG課題への姿勢を形式的に評価するのではなく、企業価値の向上につながる取り組みやガバナンスの改善などを、独自の洞察と企業との建設的な対話を通して促していくことに意義があると考えます。シュローダーは、分析力、技能、経験、そして判断力を生かせるアクティブ運用こそ、真に運用力を発揮できる手法だと宣言しています。

商品の例

ファンドは、主として日本株式を投資対象とし、銘柄選定にあたっては伝統的な企業評価に加えて、ESGの観点からシュローダー・グループのアナリストによる定性評価を加味し、持続的に利益の成長が期待されると判断する企業に投資します。また、投資先企業との建設的対話(エンゲージメント)を通じて、定性評価改善を目指し、リターンの源泉として取り組みます。

ファンドの目論見書によると、主要組入銘柄の上位10銘柄は以下の通りです。

- KDDI (情報・通信業)

- 武田薬品工業 (医薬品)

- 伊藤忠商事 (卸売業)

- 日本電設工業 (建設業)

- ソフトバンクグループ (情報・通信業)

- TDK (電気機器)

- 村田製作所 (電気機器)

- 豊田自動織機 (輸送用機器)

- アステラス製薬 (医薬品)

- マツモトキヨシホールディングス (小売業)

業種別の投資比率では、情報・通信業を始め、以下の業種が主な投資対象となっています。

- 情報・通信業 14.91%

- 機械 11.60%

- 電気機器 11.28%

- 医薬品 8.87%

- 卸売業 7.56%

- 小売業 7.51%

同ファンドの1年間のトータルリターンは12.41%で、日経平均に比較するとほぼ同様な推移をキープしているもの、高いリターンは打ち出すことはできていません。ファンドの管理費用はアクティブファンドとして低めの1.298%です。

②シュローダー・アジアパシフィック・エクセレント・カンパニーズ

ファンドは実質的に日本を含むアジアパシフィック諸国の株式に投資し、アクティブな運用を実施しています。株式の銘柄選択においては、シュローダー・グループのアナリストによる定性評価におけるESGの観点を加味し、持続的に利益の成長が期待されると判断する企業に投資します。 実質的外貨建て資産については、原則として為替ヘッジを行わないファンドです。 当ファンドは、アジアパシフィック(日本抜き)の株式マザーファンドと日本株式サステナブル投資マザーファンドの2つの組み合わせとなっています。

目論見書によると、投資先企業の対象地域・業種は次のようになっています。保有銘柄の内日本企業は36.5%、中国21%、オーストラリア12.6%、韓国7.4%、台湾6.1%と、幅広く投資先地域を分散していることがわかります。組入銘柄でトップは中国のテンセント、韓国のサムスン、台湾セミコンダクター、アリババグループやインドのHDFC銀行など、新興国の成長が期待される企業が目立ちます。

パフォーマンスにおいては、1年間トータルリターンが15.4%で、管理費用は平均的な1.837%でした。日経平均の過去一年の株価指数と比較したところ、平均を若干上回る成績を残しています。

Robeco(ロベコ)

組織の履歴・概要

- 設立年:1929年

- 本社:オランダ

- 授業員数:855

1929年のウォール街の大暴落の数週間後、ロッテルダムの7人のビジネスマンが、人々の貯蓄を投資し、資金を共同で管理するシンジケート団を結成しました。彼らはこれを「ロッテルダムシュ・ベレギンス・コンソーシアム」と名付け、後に「ロベコ」と略称されました。ロベコでは、投資技術者になるためには、開拓者精神と十分な注意力の両方が必要であるという強い信念を持っています。新興国市場への投資を先駆的に行った資産運用会社の一つであると同時に、90年代に持続可能性投資に真剣に取り組んだパイオニアであり、高度な調査手法を用いた定量的な投資をいち早く取り入れた会社の一つでもあります。現在のロベコは、サステナビリティ投資を標準的な投資手法に統合する一方で、ファクター投資、株式トレンド、ハイ・イールド債券を含む様々な分野で常に新しい手法を開発しています。ロベコは一貫して、長期的な視点を前提とした徹底したリサーチと健全なリスク管理に基づいた投資判断を行ってきました。また、アクティブな投資スタイルを持つ純粋な資産運用会社として、アウトパフォーマンスを目指しています。

ESG運用の特徴・理念

ロベコは持続可能性の目標を達成するために、環境、社会、ガバナンス(ESG)要素を、ファンダメンタルズ株式、債券、クオンツの全レンジに標準的に投資商品に組み入れています。ESGへの包括的なアプローチは英NGOShareActionによる「2020年責任投資調査」で、運用会社として世界1位にランクインました。また、カスタムメイドのサステナビリティ・ファンド、マルチアセット投資、オルタナティブ投資、プライベート・エクイティ戦略も提供しています。

商品の例

①オリックス先進国株式マーケット・プラス・ファンド (Robeco Capital Growth Funds - Robeco QI Global Developed Enhanced Index Equities ‒ I JPY

ファンドは主として先進国の株式に投資を行います。株式のバリュエーション、クオリティ、モメンタム等を考慮し銘柄選定を行い、ESG評価を考慮した運用を行います。

目論見書によると、組入銘柄のトップは以下の通りでした。

米国のGAFAとマイクロソフトが上位に並び、その他に製薬・ヘルスケア大手のジョンソン&ジョンソン、一般消費財のプロクターアンドギャンブルや半導体製造大手のインテルが含まれています。元ファンドの年次報告書によると、2019年12月末時点で投資先に武器産業関係のBoeing社やLockheed Martin社、Raytheon社や、化石燃料関係のDukeエネルギーやconocophillips社や石油大手のChevron社などが含まれていることが判明しました。

ファンドの1年間トータルリターンは13.41%でした。日経平均に比較したところ、同ファンドの収益率はマーケットを若干下回る成績でした。

その一方、運用管理費用は比較的安い0.921%でした。

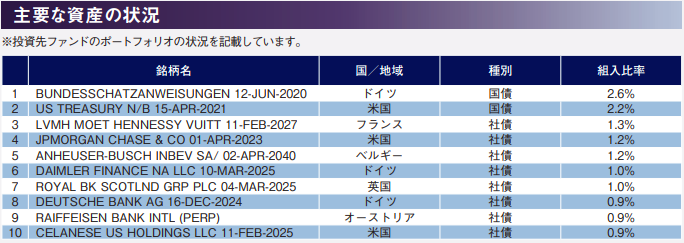

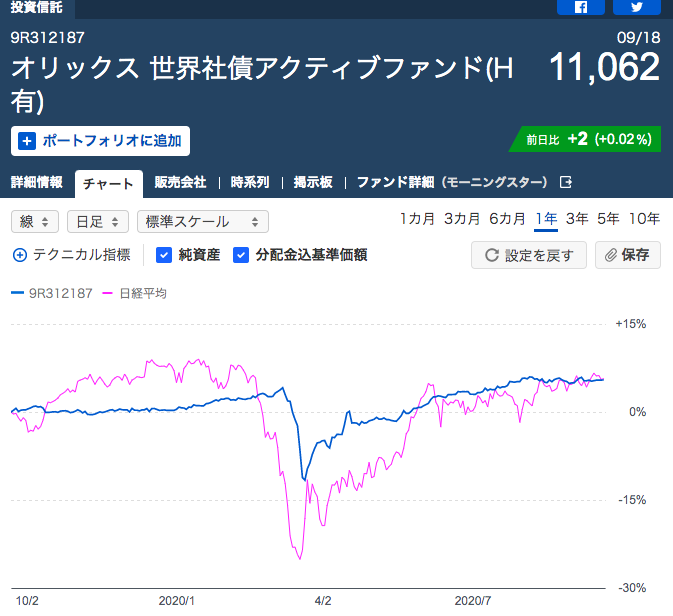

②オリックス 世界社債アクティブファンド(為替ヘッジあり)Robeco Capital Growth Funds - Robeco Global Credits」

ファンドは世界の企業が発行する社債(新興国社債、ハイ・イールド社債、金融機関が発行する債券)を含みます。当ファンドは、ルクセンブルグ籍円建て外国投資法人「Robeco Capital Growth Funds -Robeco Global Credits - IBH JPY」投資証券への投資

を通じてESG評価を考慮した運用を行います。効率的な運用またはヘッジを目的とした為替予約取引、金利先物取引、債券先物取引、金利スワップ、通貨スワップ、クレジット・デフォルト・スワップなどのデリバティブ取引も行います。

目論見書によると、主要な投資先の上位には以下の国債・社債が並びました。ドイツと米国の国債の他、飲食、金融系大手銘柄が目立ちます。

https://apl.orixbank.co.jp/webasp/orixbank/pdf/2018072702_p1.pdf

元ファンドの年次報告書によると、2019年12月末時点で投資先債権の銘柄の中、石油パイプラインを手掛けるKinder Morgan社とEnbridge社、化石燃料関連のDuke Energy社やApache社も含まれていました。

同ファンドの1年間トータルリターンは5.22%で運用管理費は1.0923%でした。日経平均と比較したところ、新型コロナ感染拡大後は債権型ファンドとして平均とほぼ同様な実績を残していると言えるでしょう。

まとめ

イギリスのシュローダーとオランダのロベコはESGに配慮した投資戦略を長年続けてきたからこその特徴がそれぞれあります。しかし、欧州のESG投資をリードする運用機関の日本での商品オファーは少ないことが明らかです。第三者評価で運用機関の総合的ESG得点が高いことから選択肢の視野に入れるのも合理的と言える一方で、個別の販売ファンドがフォーカスする地域や投資先の業種、銘柄選定プロセスや実績をしっかり見極める必要があります。

投資信託を選ぶ際に、運用機関のESG配慮と個々商品の投資先選定条件をしっかり見極めましょう。今後日本の個人投資家の中でESG型投資ファンドの需要が高まりつつある中、国内の大手資産運用会社を含めて、透明性のある高度なESG配慮基準を設けるファンドの新規設定を期待したいです。

シュローダーの商品は

SBIネオモバイル証券、

マネックス証券、

楽天証券

が取り扱いしています。

ロベコの商品は

オリックス銀行

が独自販売しています。